En las últimas semanas el sorgo ha despertado gran interés en Argentina de cara a la nueva campaña gruesa

2020/21, según informó la Bolsa de Cereales de Bahía Blanca.

Dentro de las principales razones, se encuentran los precios atractivos del cereal y la oportunidad de aumentar la participación nacional en las compras del mayor importador mundial: China.

En el último tiempo, el país asiático ha incrementado notablemente sus compras de sorgo, proyectándose una suba interanual del 56,4% para el ciclo 2020/21 (USDA). Este aumento responde a la creciente necesidad china de grano forrajero para acompañar la reposición del rodeo porcino y la mayor demanda del sector avícola.

El panorama se vuelve aún más positivo para la comercialización de sorgo argentino si se considera el conflicto que China mantiene con Australia, proveedor habitual del gigante asiático. Además, el Protocolo Fitosanitario para la Exportación de Sorgo suscripto entre China y nuestro país se presenta como una ventaja adicional.

A lo anterior se suman los pronósticos climáticos para la próxima campaña gruesa 2020/21 en Argentina, que auguran la llegada de un fenómeno Niña y, dada la mayor resistencia del cultivo a climas secos, aumenta su atractivo.

Luego de enunciar los principales fundamentos que reavivan el interés sobre el cereal para el nuevo ciclo de cultivos de verano, se analizará este mercado a escala mundial y el rol de Argentina en el mismo.

El sorgo en el mundo: producción y comercio

Una de las principales variables a analizar es la producción y cómo ésta se distribuye a nivel mundial. En el caso del sorgo, en la campaña 2019/20 el volumen global producido fue de 57,8 M Tn, proyectándose un valor de 60,3 M Tn para el ciclo 2020/21 (+4,3% i.a).

El principal productor es Estados Unidos, cuya participación promedio en las últimas 5 campañas es del 16,2%, seguido por Nigeria, con el 11,6%. Argentina representa, en promedio, el 4,6% del total producido, ubicándose de esta manera en la posición número 8 en el ranking de productores (USDA – 09/2020).

En cuanto a la comercialización, en el ciclo 2019/20, las exportaciones mundiales alcanzaron las 6,3 M Tn.

Teniendo en cuenta las últimas 5 campañas, EE.UU. es el principal exportador, con el 78,5% de los envíos globales, seguido por Argentina, con el 6,6%. Australia completa el ranking, con una participación promedio del 4,7%. Para la campaña 2020/21 se proyectan exportaciones globales por 8,1 M Tn (+28% i.a), a la vez que las de Argentina ascenderían a 500.000 Tn (+25% i.a).

Respecto a los principales importadores, China concentra más del 58% del total de compras a nivel mundial (USDA –09/2020).

En 2019 su principal proveedor fue EE.UU., con el 75,3% en términos de volumen. Argentina ocupó el segundo lugar, con envíos por 139.565 Tn, un 16,8% del total de las compras del país asiático. El ranking se completa con Australia, con el 12,6% (Ministerio de Agricultura, Ganadería y Pesca, 07/2020).

El cultivo en Argentina

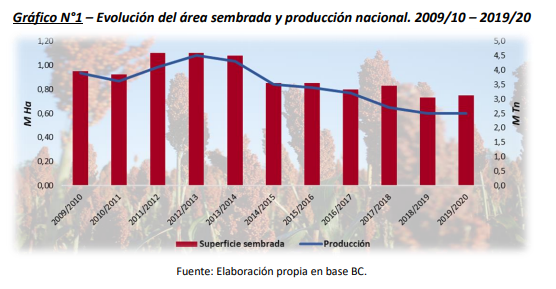

Al estudiar la evolución del sorgo en Argentina en las últimas 11 campañas, puede observarse como, a partir del

ciclo 2013/14, tanto el área destina al cultivo como la producción obtenida muestran una tendencia negativa

(ver Gráfico N° 1). En la campaña 2019/20 se alcanzaron las 750.000 Ha sembradas, con una producción de 2,5

M Tn (BC).

Las principales zonas productivas, en función del área sembrada, son: NEA (22,9%), Núcleo Norte (18%), CentroNorte de Córdoba (11,1%), Sudoeste de Buenos Aires – Sur de La Pampa (10,6%) y Centro-Este de Entre Ríos (8,6%).

En cuanto a las exportaciones nacionales, en 2019 los envíos ascendieron a 440.793 Tn (+35,5% i.a), equivalentes a U$S 66,9 M (+49,1% i.a). El principal país de destino fue Japón, con el 56,1% del total (INDEC). En cuanto a los envíos hacia China, los mismos alcanzaron las 139.565 Tn, un 31,7% del total de las exportaciones nacionales.

En lo que se refiere a las compras del sector exportador para el ciclo 2019/20, las mismas ascienden a 645.700 Tn (+50,8% i.a) y las DJVE a 585.600 Tn (+52,1% i.a). Para la campaña 2020/21, dicho sector ya ha comprado 527.900 Tn, mientras que las DJVE ascienden a 382.000 Tn. A la misma fecha del año anterior estos volúmenes eran significativamente inferiores, con valores de 7.000 y 20.000 Tn, respectivamente.

Por último, al comienzo de este trabajo se mencionó que uno de los principales motivos que despertó el interés sobre este cultivo son sus precios atractivos. Como puede verse en el Gráfico N°2, si se toma como referencia el precio FOB Golfo México (USA), tanto el sorgo como el maíz mostraron una tendencia positiva en el último mes, destacándose el diferencial de precios a favor del primero. Al 10/09, el sorgo cotizaba U$S/Tn 163,98 para la posición Mayo21.

En la plaza local, durante el 2020, los valores FAS y FOB se mantuvieron estables hasta principio de septiembre.

A partir de allí comenzaron a mostrar una tendencia positiva, con un crecimiento en torno al 25%. Al 15/09 el

FOB cerró en U$S/Tn 185 para la posición septiembre20-febrero21, mientras que para la posición marzo21-

agosto21 el valor asciende a U$S/Tn 195.

Sin dudas, la recuperación de China y el incremento sustancial en su demanda de diferentes granos, entre ellos

el sorgo, se configura como una gran oportunidad para Argentina. Las cartas están echadas, ¿qué decisión

tomará el productor en esta nueva campaña gruesa 2020/21?

Buenos Aires, 18 de setiembre de 2020